相続を行う際に

税理士がなぜ必要か?

基本的に相続を行う際は、相続税が発生します。相続税は、資産の評価などにより数百〜数千万円以上の納税額の差になる場合もあります。さまざまな税金の種類はありますが、特に相続税の申告においては、あらゆる経験と専門知識、幅広い士業との連携が必要となるため、通常の税理士ではなく、年間に数十〜数百件の申請を取り扱う『相続税を専門とするプロの税理士』に依頼をする方が良いと言われています。

この際、税理士は遺産分割に必要な資料作成のサポートや、遺産分割協議が上手くまとまるように税金面から適切なアドバイスを行います。 また、相続税申告に伴う場合などに遺産分割協議書の作成も行うことができます。 そして、遺産分割協議がまとまった段階で、相続税の申告書の作成を行います。

相続手続きは

故人との別れとは裏腹に

次々とお手続きが発生します

・葬儀

・公共料金、年金等の

公的サービスの諸手続き

・遺産分割協議

・相続税申告

悲しみの中、次々と期限がある手続きも多いため、もし今、手続きで焦っている場合も、もしもの時に備えたいという場合も、まずは焦らずに相続の全体像と流れを把握しましょう。

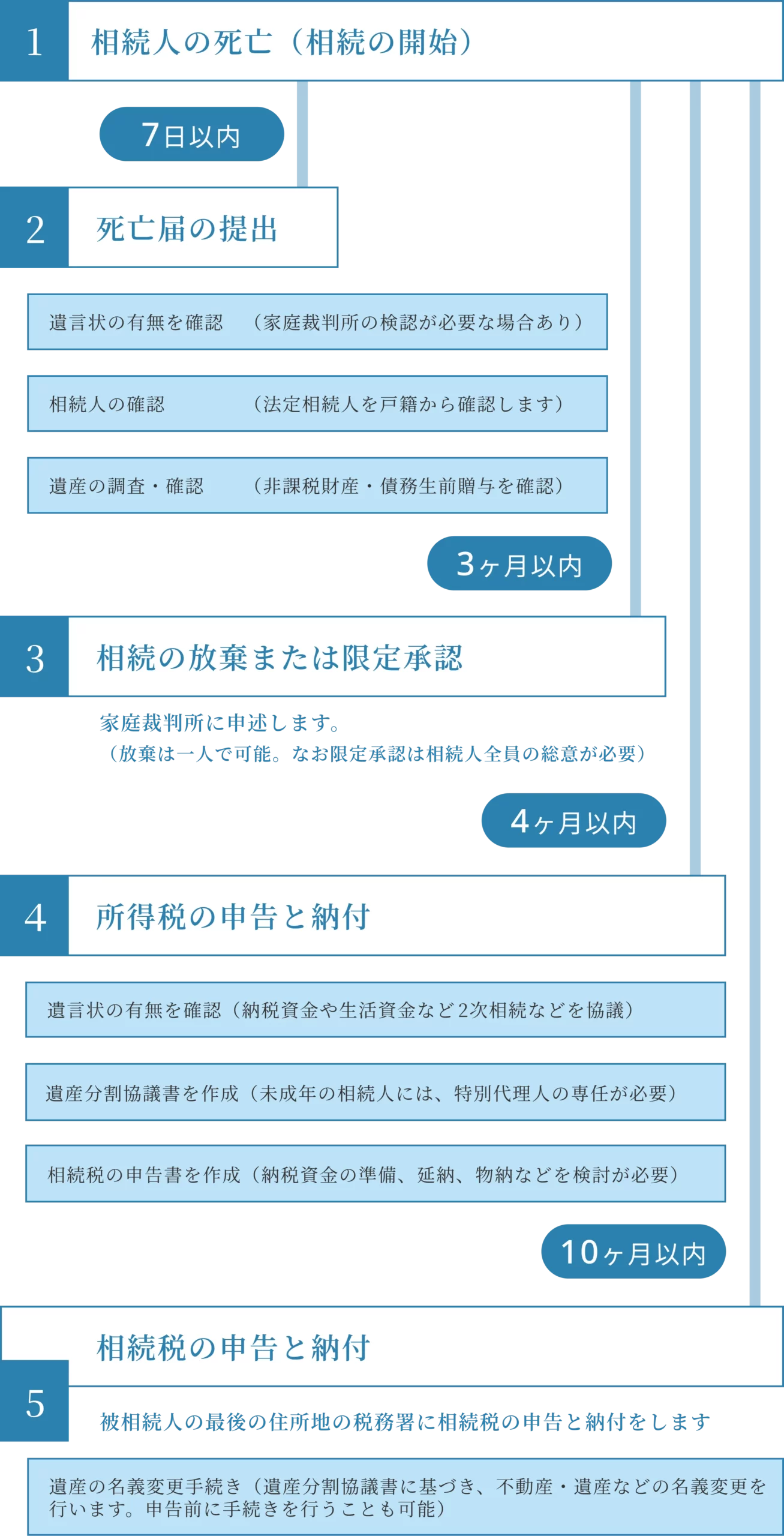

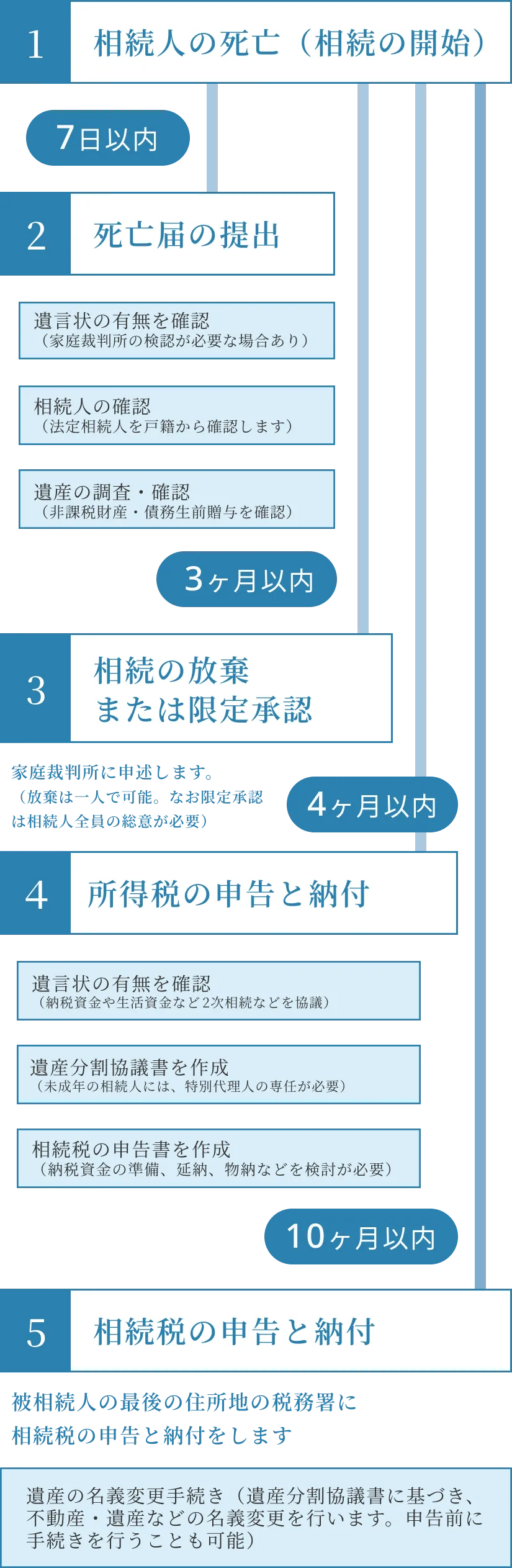

FLOW相続の流れ

FLOW相続の流れ

続いて、相続税の申告までの具体的なステップとその時にやるべきことのイメージを理解していきます。下記のフロー図をもとに確認していきましょう。

被相続人の出生からの除籍謄本等と

相続人の現在戸籍の収集を行います。

遺産の調査を行い

相続財産の総額を把握します。

お亡くなりになられた方に

消費者金融より多額債務がある等、

相続放棄をしたい場合、

3ヶ月以内に家庭裁判所に届け出ます。

(準確定申告)

お亡くなりになられた方が

確定申告をしていた場合、

または所得税の申告が必要な場合、

準確定申告(所得税の申告)を

4ヶ月以内にする必要があります。

遺言は遺産分割協議に優先します。

自筆証書遺言の場合は

家庭裁判所の検認が必要です。

(ただし法務局の自筆証書遺言の預かり制度を利用した場合は検認不要です。)

遺言は遺産分割協議に優先します。

遺言がなければ遺産分割協議を行い

財産の配分について話し合います。

相続人全員の合意が必要で、

相続人に認知症の方がいる等、

意思判断能力に乏しい場合、

成年後見人を立てる必要があります。

遺産分割協議書や遺言書に基づき、

預貯金・有価証券等の換金、

不動産の名義変更(相続登記)を

行います。

基礎控除を上回る財産がある場合、

相続税の申告を10ヶ月以内に

申告する必要があります。

申告期限を過ぎると相続税軽減の

各種税制優遇が受けられなくなる

可能性があります。

被相続人の出生からの除籍謄本等と

相続人の現在戸籍の収集を行います。

遺産の調査を行い

相続財産の総額を把握します。

お亡くなりになられた方に

消費者金融より多額債務がある等、

相続放棄をしたい場合、

3ヶ月以内に家庭裁判所に届け出ます。

(準確定申告)

お亡くなりになられた方が

確定申告をしていた場合、

または所得税の申告が必要な場合、

準確定申告(所得税の申告)を

4ヶ月以内にする必要があります。

遺言は遺産分割協議に優先します。

自筆証書遺言の場合は

家庭裁判所の検認が必要です。

(ただし法務局の自筆証書遺言の預かり制度を利用した場合は検認不要です。)

遺言がなければ遺産分割協議を行い

財産の配分について話し合います。

相続人全員の合意が必要で、

相続人に認知症の方がいる等、

意思判断能力に乏しい場合、

成年後見人を立てる必要があります。

遺産分割協議書や遺言書に基づき、

預貯金・有価証券等の換金、

不動産の名義変更(相続登記)を

行います。

基礎控除を上回る財産がある場合、

相続税の申告を10ヶ月以内に

申告する必要があります。

申告期限を過ぎると相続税軽減の

各種税制優遇が受けられなくなる

可能性があります。

相続税申告で

相続専門税理士が

選ばれる理由

Reason. 01

相続税の申告期限は

たった10ヶ月

相続時は、大切な家族のご逝去と裏腹に、

ご葬儀や各種金融機関、不動産の名義変更に加えて、

相続税申告においては相続事由発生から『10ヶ月以内』に

膨大な数の手続き、変更、申請などを行う必要があります。

ただし、被相続人の死亡の事実を知った日が相続開始日となるため、例えば、故人の息子Aさんが遠方に住んでおり、12月15日に逝去したにもかかわらず、12月20日にその事実を知った場合、息子Aさんの申告期限は12月15日となります。

限られた時間の中で相続税の申告を適切に、かつ迅速に行うためには、専門的な知識と素早い判断、こういったケースはどうすべきか、などの経験による判断軸が重要になり、その判断一つで、相続税をより多く払わなければならないケースもでてきます。

Reason. 02

自己申告した場合

税務調査の不安が残る

相続は、故人の資産の評価額によって

多額の財産を相続する場合、それ相応の多大な相続税が課せられます。

特に相続に関しては、一般的な食品にかかる消費税などと異なり、多額の資産の所有権が移ることとなるので、税務調査では相続税の申告内容が適切であったかどうかを厳しくチェックされるケースが多いです。

例えば、相続したAという土地の評価額は本当に適切なのか?

土地の評価を高くし過ぎると、支払う相続税の金額も大きくなり、逆に評価を低くし過ぎると相続税は低くなりますが、その分税務調査が入り、もし申告内容が否認された場合は、追加で相続税を支払わなければならないこともあります。

一般的に相続税を自己申告を行う方には、税理士への費用を支払いたくないから、

という理由で自己申告されている方が多い一方で、

『自分の申告内容が適切な申告となっていたか不安で、税務調査が怖くて眠れない』

そんな方もいらっしゃるほど不安が多く付きまとうケースもございます。

参考

相続税申告の罰則

No.1 延滞税

相続税を期限後に納付した場合、延滞税が課税。

納付期限の翌日から納付した日までの日数に応じて、利息に相当する金額が延滞税として課税

No.2 無申告加算税

正当な理由なく、相続税申告を期限までにしなかった場合に課税。

期限後に自主的に申告した場合は追加納付した税金額の5%を無申告加算税として支払う。

ただし申告期限から1ヵ月以内に申告した場合は期限後でも無申告加算税が課税されない。

No.3 過少申告加算税

相続税の申告金額が不足する場合、過少申告加算税が課税。

税務署に指摘される前に自主的に修正申告をおこなった場合は過少申告加算税が課税されないが、税務署に指摘されて修正申告をおこなった場合、追加納付した金額の10%が過少申告加算税として課税される。

No.4 重加算税

相続財産を意図的な未申告、偽った場合は重加算税が課税。

未申告)相続税申告を意図的におこなっていなかったとみなされた場合は追加納付した税金額の40%が重加算税として課税。なお、相続税申告を期限までにできなかった正当な理由がある場合は重加算税ではなく無申告加算税が課税。

申告済)相続税の申告書の内容に隠ぺいや偽装がある場合は追加納付した税金額の35%が重加算税として課税。なお、相続財産が不足していたのは意図的でないとみなされた場合は過少申告加算税が課税。

Reason. 03

家族や親族間トラブルを

最小限に抑えられる

一般的に、相続は生涯で頻繁に経験するものではないとされていますが

財産分与などにおいて家族や親戚間で争いが起きる場合も多く、

一度できた溝は簡単に埋めることは難しいとされています。

私たちサードステージでは、過去の経験などからも、相談者様やご家族様の今後の平穏な生活を守るという観点からも心を込めてご相談をお受けしています。

初めての相続、不安な相続

だからこそ

相続専門の税理士への

ご依頼がおすすめ

相続税申告を期間内に正しい金額でおこなわなければ、罰則を受けてしまう可能性や予期せぬトラブルが発生してしまう場合があります。相続には多大な手続きや決め事が発生してしまうからこそ、相続事由発生前からできる限りの準備をしておくことをおすすめします。また、生前のできるだけ早い段階で相続税対策を始めることで、相続税の節税効果を高めることができます。

相続税をできるだけ安くしたい方は、相続税の申告に強い税理士法人サードステージへご相談ください。相続税について相談したい方はお気軽にお問合せいただきますと幸いです。

プロならではの減額評価や

優遇税制の活用等による節税も

期待できます。

こんなお悩み

ありませんか?

相続手続きのお悩み

.

戸籍謄本の集め方が分からない

相続放棄したいがどうすれば?

遺言があるがどう扱うべきか?

遺産分割協議書ってどう作る?

相続人が忙しく手続きできない

金融機関を回る体力/時間がない

.

私たちサードステージが

お手続きいたします!

面倒な相続手続きは

全てお任せください!

戸籍謄本の収集から遺産分割協議書作成サポート、不動産の名義変更、各金融機関の名義変更や解約等まで、面倒な相続手続きをサードステージが代行いたします。

相続税申告とセットでお申し込みいただく方が多く、大変な相続手続きを軽減できるため、大変ご好評いただいております。

相続手続きに不慣れで自信がない方はもちろん、相続人が多数、多忙、遠方居住、高齢、または不動産や取引金融機関が多数等、いずれか1つでも当てはまる方は当サービスのご検討をおすすめいたします。